年金制度を解説した記事の中で、iDeCoに関する記事を解説いたしました。

2024年現在、iDeCoの開設数は約300万件。日本の労働人口から考えると、まだまだ少ないと言えます。国としては今後iDeCoの利用者を増やしていこうとしていますが、まだまだ道のりは遠そうです。

そこで、今回は筆者が利用しているSBI証券のiDeCoを、利用者目線で解説していきます。

「iDeCoは本当にいいものなの?」

「SBI証券のiDeCoと他のiDeCoとの違いはなんだろう?」

「iDeCo、興味はあるんだけれど、どうやって始めればいいんだろう?」

と疑問に思っている方は、ぜひこちらの記事を読んでからお申し込みをすることをオススメします!

この記事を読むと…

・SBI証券iDeCoの特徴、筆者がSBI証券を選んだ理由がわかる!

・iDeCoをやっている筆者の考えや方針がわかる!

・iDeCoを始めるまでの流れや必要なものがわかる!

筆者の一言まとめ!

SBI証券iDeCoは、加入者数NO.1!手数料も低く商品ラインナップも優れていて、iDeCoを始めたい人全員にオススメできる!

筆者はiDeCoを①税金を低くする②老後資金を増やすという目的で、NISAや企業型DCと合わせて活用している!退職所得控除の法改正に注意しながら、控除額ギリギリまで退職金を増やすことが目標!

SBI証券のiDeCoはオンライン申請と書面での申請が可能!オンラインのほうが楽に申請できるのでオススメ!まずは資料請求をして、詳細を確認しよう!

SBI証券 iDeCoSBI証券iDeCoのここがすごい!

SBI証券iDeCo 3つの特徴: あなたの将来設計を強力にサポート

1. 揺るぎない信頼の証:15年超の運営実績とNo.1の加入者数

SBI証券は2007年からiDeCoサービスを提供しており、その歴史は15年を超えます。数多くの加入者の皆さまと共に歩み、豊富な経験と実績を積み重ねてきました。現在iDeCo加入者数はNo.1。長年にわたり多くの方々に選ばれ、信頼されてきた証です。

iDeCoは、老後資金の準備という人生における重要な選択です。だからこそ、信頼できるパートナーを選ぶことが大切です。SBI証券は、豊富な実績とノウハウで、お客様のiDeCo運用をしっかりとサポートします。

2. 手数料ゼロでコツコツと: すべてのお客様に無料の運営管理手数料

SBI証券のiDeCoでは、運営管理手数料が一切かかりません。長期間にわたる積立投資において大きなメリットとなります。

例えば、毎月3万円を30年間積立投資した場合、年0.1%の運営管理手数料がかかると、総額で約10万円以上の手数料を支払うことになります。SBI証券なら、この手数料がゼロになるため、その分を運用に回すことができ、効率的に資産を増やすことができます。

3. あなたの戦略に合わせた選択: 多彩な運用商品ラインナップ

SBI証券は、国内外の株式、債券、投資信託など、バラエティ豊かな運用商品を取り揃えています。例えば、安定性を重視するなら国内債券、成長性を求めるなら海外株式、バランスの良い運用を目指すならバランス型ファンドなど、各自の投資スタイルや目標に合わせて最適な商品を選ぶことができます。

また、SBI証券では、専門家による市場分析や投資戦略レポートなどを提供しており、iDeCo運用を多角的にサポートいたします。

保険など、余計な商品が少ないのもお気に入りです^ ^

SBI証券iDeCoのデメリット

対面での相談ができない

SBI証券はネット証券の会社なので、対面での相談はできません。

専門の担当者からのアドバイスや、開設から入金までの手続きのサポートを望む場合は、店舗や窓口のある会社を選んだ方が良いでしょう。

対面相談は初心者には安心かもしれませんが、その分コストがかかるのでオススメはしません^ ^;

私がSBI証券iDeCoを選んだ3つの理由

低コストで効率的に運用できるから

iDeCoのコストは、以下の3つに分けられます。

- 国民年金基金連合会に支払う手数料

- 加入時手数料:2,829円 (初回のみ)

- 口座管理手数料:105円/月

- 信託銀行に支払う手数料

- 資産管理手数料:66円/月

- 運営管理機関(SBI証券など)に支払う手数料

- 運営管理手数料:金融機関によって異なる (SBI証券は無料)

- 商品購入時手数料:商品によって異なる (投資信託の場合は信託報酬)

SBI証券の場合、運営管理手数料は無料です。そのため、他社よりも低コストで効率的に運用ができます。

iDeCoにかかるコストの具体例 (SBI証券の場合)

注意点

- 上記はSBI証券でのiDeCoにかかるコストの一例です。他の金融機関では、運営管理手数料や取扱商品の信託報酬が異なる場合があります。

- iDeCoは長期的な積立投資であるため、信託報酬などのコストは運用成績に大きく影響します。コストの低い商品を選ぶことが重要です。

- 手数料や信託報酬の詳細は、各金融機関のウェブサイトや資料で確認してください。

全世界株式に連動するインデックス投資信託に投資できるから

SBI証券で投資できる商品の中で、人気の商品は以下の通りです。

NISAでも人気のeMAXIS Slimシリーズ筆頭に、金や債券、バランスファンドなどもランキングに入っています。

筆者はランキングで4位に入っている「SBI・全世界株式インデックスファンド」に100%入金しています。

SBI証券のiDeCoは筆者の投資方針「全世界の株式に連動するインデックス投資信託をコツコツ積み立てる」を実行できる優良な商品です。

eMAXIS Slim全世界株式(除く日本)と非常に迷いましたが、いろいろ考えた末にSBI・全世界株式インデックスファンドにしました^^

NISAをSBI証券で始めていて、合わせたかったから

これは今となってはあまり関係ないかなと思いますが、NISA口座をSBI証券で開設していたため、同じSBI証券のほうが管理しやすいと考えていました。

しかし、iDeCoの管理はiDeCo加入者の専用サイトで行うため、あまり揃える意味はありませんでした。

iDeCoに関する筆者の考えと、他の制度との棲み分け

iDeCoは①節税②老後資金のために活用している

iDeCoの拠出金全額所得控除は大きい:保険より断然iDeCo

筆者がiDeCo加入を決断した1番の理由は節税です。所得控除で税金を少なくすることができるのは、NISAにはない特徴です。

2022年までは、民間の医療保険や積立保険に加入していました。保険には保険料控除がありましたが、上限が決まっていて、上限額以上は控除されません。

筆者の場合、2022年は年間約36万円程度の保険料を支払っていましたが、控除されるのはそのうち4万円だけでした。

4万円の控除では、年間6000〜8000円程度の節税にしかなりません。そのうえ、控除が適用されない32万円分はなんの節税にもならない無駄金です。

当然、保険は節税が1番の目的ではないことは承知しています。ただ、その他含めても保険のコスパの悪さに気づいてしまった今は、全ての保険を解約しました。

2023年からiDeCoに加入し、昨年は22万円を掛金として拠出しました。そしてもちろんこの22万円は全額所得控除の対象となります。

結果、2023年の所得税の年末調整と、2024年6月からの住民税で、約3万円程度の節税に成功しました。

ざっくり計算して保険の約4〜6倍程度の節税です。しかもiDeCoでやっいてることは自分の老後資金を自分で低コストで積み立てているだけ。

貯蓄性のある保険に入るより、何倍もお得です。

「保険で資産形成」という日本のマーケティングは恐ろしいです><

年金+iDeCo(+NISA)で老後への備え:未来に備えれば今を楽しむ事ができる

筆者は、NISA制度を調べている中でiDeCoを初めて知りました。当初は「NISAだけで十分なのでは?」と思っていましたが、iDeCoの制度について詳しく調べていくうち、節税効果に魅力を感じてNISAと並行して行うことにしました。

今は、以下のイメージでそれぞれの制度を活用して資産形成を行っています

NISAとiDeCoの違いを簡単な表にまとめると、以下のようになります。

| 項目 | iDeCo (個人型確定拠出年金) | 新NISA |

|---|---|---|

| 制度の目的 | 老後資金の形成 | 投資による資産形成 |

| 加入資格 | 60歳未満の公的年金加入者 | 20歳以上の国内居住者 |

| 投資上限額 | 職業や加入年数によって異なる (最大81.6万円/年) | つみたて投資枠:120万円/年、成長投資枠:240万円/年 (合計360万円/年) |

| 非課税期間 | 積立時・運用時、受取時(一定条件を満たせば) | 積立時・運用時、売却時 |

| 税制優遇 | 掛金全額所得控除、運用益非課税 | 運用益非課税 |

| 運用できる商品 | 投資信託、定期預金、保険など | 投資信託、個別株 (成長投資枠のみ) |

| 運用方法 | 積立投資のみ | 積立投資、スポット購入 (成長投資枠のみ) |

| 引き出し | 原則60歳以降 (一部例外あり) | いつでも可能 |

| その他 | 運用期間が長期に限定される、口座管理手数料がかかる、金融機関によって商品ラインナップが異なる | 運用期間が無期限、口座管理手数料無料、金融機関によって商品ラインナップが大きく変わらない |

両方の制度の違いを正しく理解し、国の年金制度に加えてiDeCoとNISAで未来への備えをしています。未来への不安が減ると、今をより楽しく生きることができると実感しています。

企業型DCのマッチング拠出は運用商品と拠出金額の問題でやっていない

企業型DCの運用会社は個人で選べない:運用商品に魅力的なものがない

筆者の勤める会社は、企業型DCを導入しています。これ自体はとてもありがたいことです。

しかし、企業型DCのデメリットは運用会社を選ぶことができないことです。筆者の勤める会社では、とある保険会社が提供している企業型DCを採用しています。

これが本当に最悪。まともな投資商品が2つくらいしかない。

他はお世辞にも投資したいと思うような商品ではありませんでした。

仕方ないので企業型DCは上記の2つに投資していますが、本当はオルカンのような人気ファンドが入っているところが良かったな、と残念に思っています。

マッチング拠出の上限額が少ない:事業主拠出金の金額以上は個人で拠出できない

筆者が企業型DCのマッチング拠出をせずにiDeCoを始めたもう一つの理由が、マッチング拠出の上限額の問題です。マッチング拠出は上限が決まっており、事業主が拠出している金額以上のマッチング拠出ができませんでした。

拠出できる金額も少なく、商品も魅力に欠けるものばかり。ということで、企業型DCは必要最低限にし、iDeCoを始めたほうがいいという結論になりました。

正直、企業型DCでオルカンのような魅力的な商品を選べればiDeCoは始めなかった可能性が高いです^^;

2024年からは新NISAを優先するため、拠出金を減額中

掛金を2万円から1万円に減額、年に1度だけ拠出金額を変更できる

iDeCoは1年に1回、拠出金額を変更することができます。2023年は毎月2万円を拠出していましたが、2024年の途中から、新NISAの投資枠を埋めることを優先するために、拠出金額を毎月1万円に変更しました。

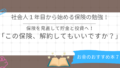

拠出金額の変更はSBIベネフィットシステムズ(iDeCo加入者用サイト)の以下の画面から書類を請求し、書類を提出することで変更可能です。

書類での申請で、変更完了に時間がかかったため、2024年の途中からの減額になりました^^;

退職所得控除の法改正に対応できるように気をつけながら、シミュレーション

iDeCoや企業型DCで一番気をつけなければならないのは、受け取り時の課税問題です。一部で「iDeCoの節税は税の繰り延べにしかなっていない」と言われる理由がこの問題です。

iDeCoや企業型DCは、受け取り方に以下のようなパターンがあります。

| 受け取り方 | メリット | デメリット | 備考 |

|---|---|---|---|

| 年金 | 定期的な収入が得られるため、生活設計が立てやすい。 | 長生きすると、総受取額が一時金よりも少なくなる可能性がある。 | 公的年金等控除が使える。 |

| 一時金 | まとまった資金を一度に受け取れるため、住宅購入や旅行などの資金に活用できる。運用次第で年金よりも総受取額が多くなる可能性がある。 | 一度に受け取るため、使いすぎてしまう可能性がある。運用に失敗すると、老後資金が不足するリスクがある。 | 退職所得控除が使える。 |

| 混合 | 年金と一時金のメリットを組み合わせることができる。 | どちらの受け取り方もデメリットがあるため、慎重に検討する必要がある。 | 年金と一時金の割合は自由に設定できる。 |

運用商品の選択や受け取り方は、ご自身の状況や目標に合わせて慎重に検討してください。

不安な場合は、専門家(ファイナンシャルプランナーなど)に相談することをおすすめします。

退職所得控除は、退職金にかかる税金を軽減するための制度です。勤続年数に応じて控除額が変わり、税金の負担を減らすことができます。筆者は全額一時金での受け取りをする予定ですが、退職所得控除には上限があります。

計算方法:退職所得控除額は、以下の式で計算されます。

- 勤続年数20年以下の場合: 40万円 × 勤続年数

- 勤続年数20年超の場合: 800万円 + 70万円 × (勤続年数 – 20年)

※iDeCoの場合、勤続年数ではなくiDeCoに加入してからの年数を計算に入れます。

iDeCoと企業型DCの合計金額が退職所得控除の範囲内になるように、という点に注意しながら運用していくつもりでいます。

さらに、この退職所得控除に関しては今後法改正で改悪される可能性が高まっています。

最新のニュースにアンテナを張りつつ、節税がただの税の繰り延べになってしまわないように注意して、今後もiDeCoを続けていきます。

こういった制度の理解や活用が面倒に感じる方は、iDeCoはやらずにNISAと預金で資産形成をするのがシンプルでオススメです^^

SBI証券iDeCoの始め方

SBI証券iDeCo加入フローチャート

iDeCoの申込みは以下のような流れになっています。

- お申込み

- メールアドレスを入力し、確認コードを入力

- 加入者情報の入力

- 基本情報(氏名、住所など)

- 申し込み方法の選択(Webまたは書面)

- 申し込み受付完了 ☆まずはここまで完了させます

- その後Web(または書面)でその後の手続きへ

- 必要書類の提出

- 本人確認書類(運転免許証、マイナンバーカードなど)

- その他必要書類(事業主の証明書など)

- 書類提出方法は郵送またはアップロード

- 審査・加入手続き

- SBI証券による審査

- 審査通過後、加入手続き完了

- 掛金配分設定

- 加入後、運用商品の配分を設定

- 郵送されてきた書類、またはマイページから設定可能

- iDeCo運用開始

- 設定した掛金が毎月引き落とされ、運用開始

まずは以下のリンクから①〜③までの申込みを完了させましょう。

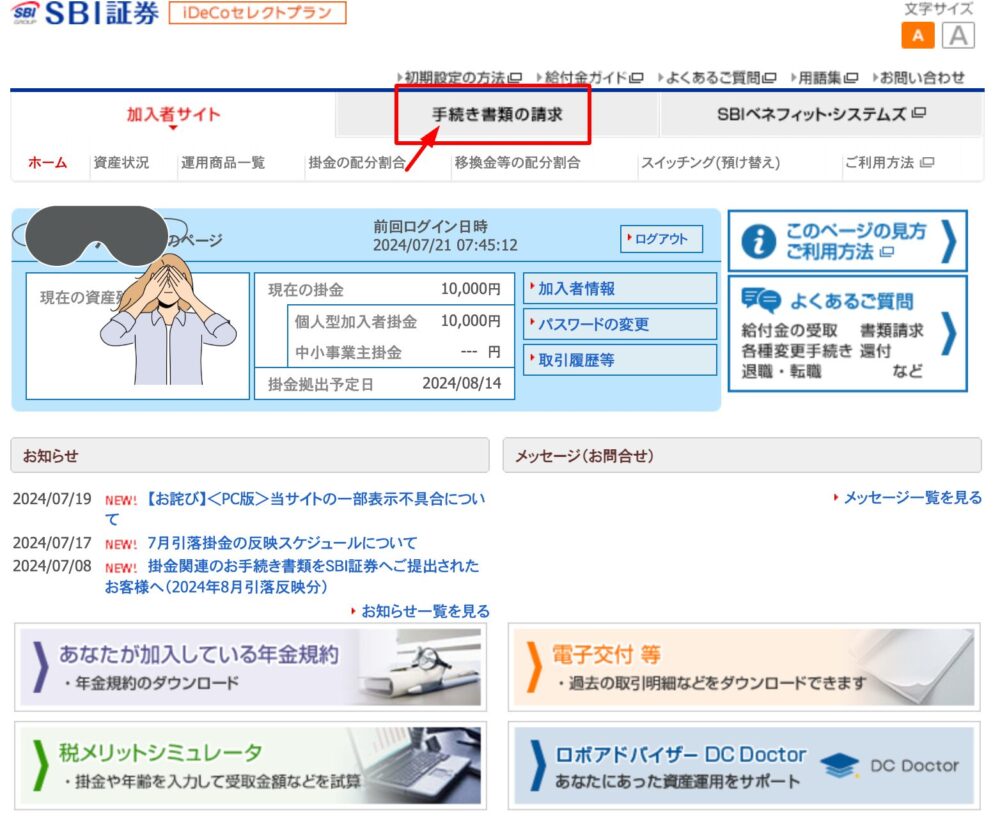

SBI証券 iDeCoリンクをクリックした後の画面はこちら。赤枠をクリックしてメールアドレスを入力します。

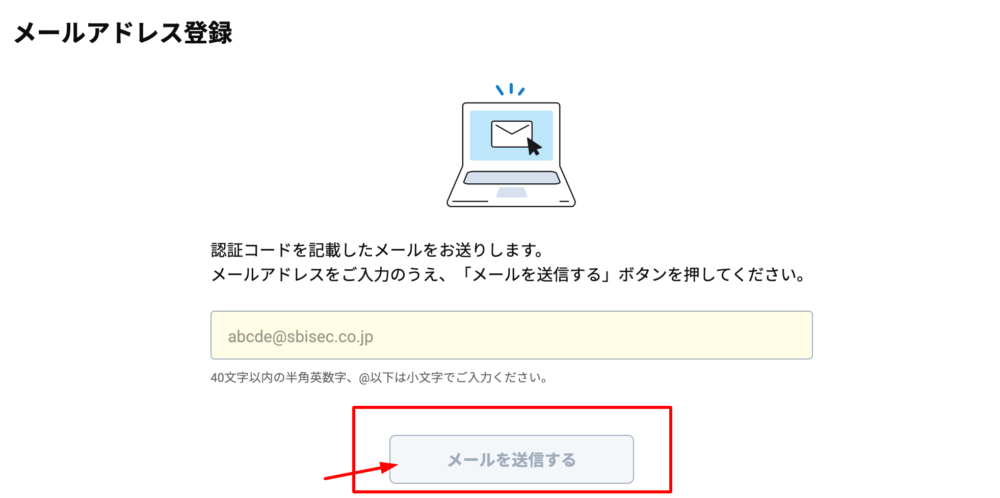

登録したメールアドレスに認証コードがあります。コピーして先程のサイトに入力します。

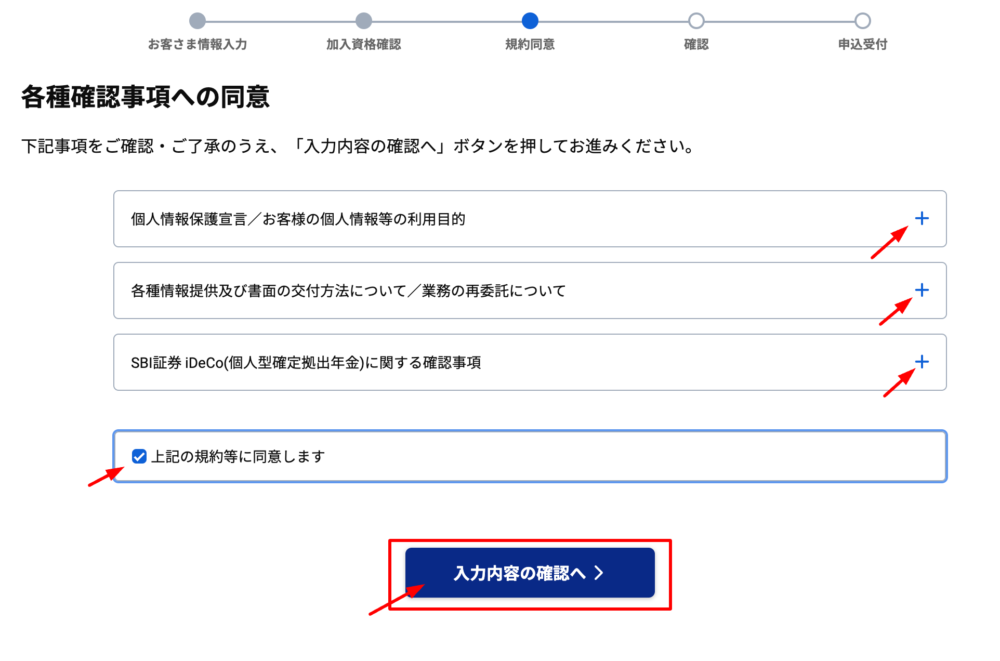

情報入力を進め、Webか書面どちらかを選択します。申請が楽なのははWeb申込みです。

その後申込みを進めて、①〜③までの手続きは完了です。

ここからは申請方法によってやり方が異なりますが、だいたい1〜2ヶ月程度で開設が完了し、掛金の引き落としが開始されます。

iDeCoの開設は思っている以上に時間がかかるので、早めに進めることをオススメします^^

時間がかかるので、一気に進めないと面倒になって途中でやめてしまいます(体験談)^^;

申請はオンラインか書面:オンラインのほうが楽だが…

SBI証券iDeCoのオンライン申請と、書面での申請の違いは主に以下の通りです。

| 項目 | オンライン申請 | 書面での申請 |

|---|---|---|

| 申込方法 | SBI証券のWebサイトから手続き | 郵送で申し込む |

| 書類の提出方法 | Web上でアップロード | 郵送で送付する |

| 事務手続きのスピード | 比較的速い | オンライン申請より時間がかかる |

| 環境 | インターネット環境が必要 | インターネット環境は不要 |

| その他 | 事業主の証明書を電子データで受け取れる | 書類のやり取りの手間がある |

オンライン申請のメリット:

- 手続きが簡単でスピーディ

- 書類の紛失リスクがない

- 事業主の証明書を電子データで受け取れる

書面での申請のメリット:

- インターネット環境がなくても申込可能

- 従来のやり方に慣れている方におすすめ

どちらの方法で申し込んでも、加入条件や必要書類は変わりません。ご自身の状況に合わせて、より便利な方法をお選びください。

オンライン申請ができないケース(実体験)

SBI証券でiDeCoのオンライン申請をしようとした時のことです。

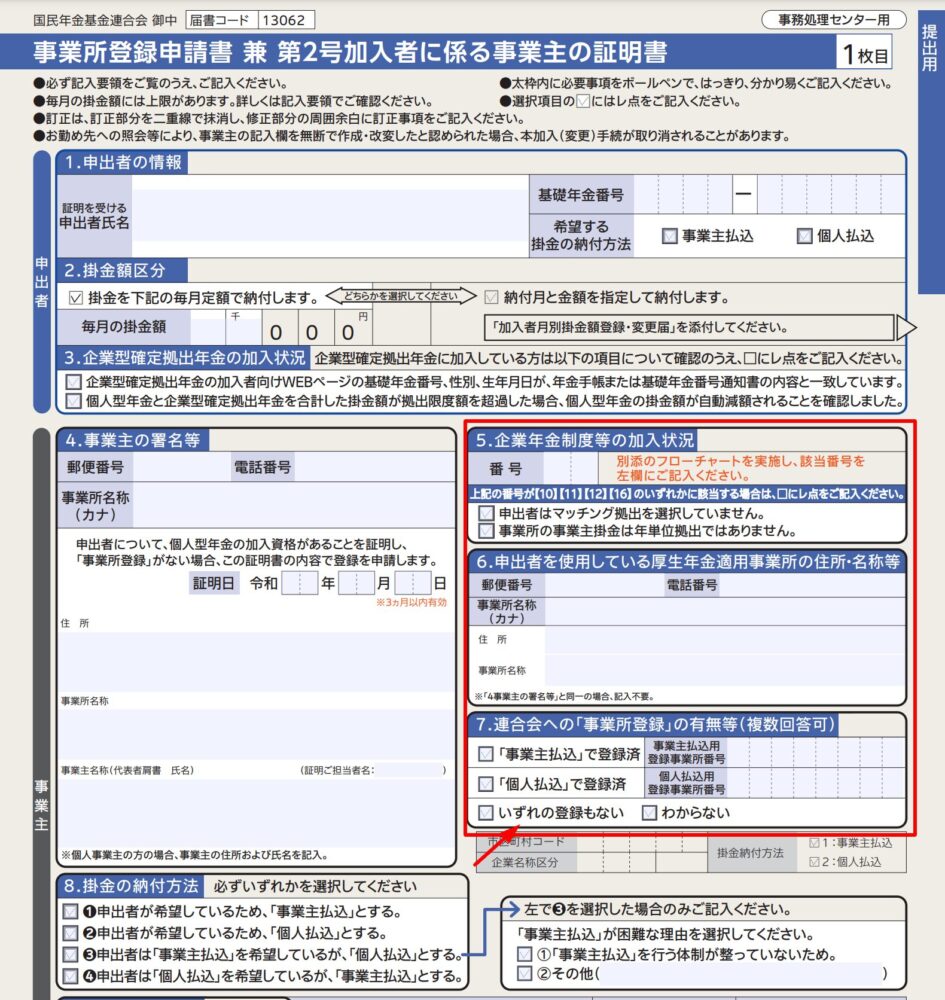

必要事項を入力していく中で、「連合会への事業所登録の有無等」という項目が出てきました。初めてのiDeCoで、会社の登録状況なんてわかるはずもなく、途端に手が止まってしまいました。

サポートページを見てもよくわからず、ダメ元で会社に問い合わせてみましたが、「iDeCoのことはよくわからない」と言われてしまい、八方塞がりな気分に。

結局、オンラインでの手続きを諦め、書面での申請に切り替えることに。後日、書類が届き、記入して郵送するという手間が増えてしまいました。

初めてのiDeCo、もう少しスムーズに手続きを進められたらよかったな、というのが正直な感想です。

こちらは書面申し込みのデータですが、赤枠の部分がわからないとWebでの申し込みを進めることができませんでした><

まとめ|SBI証券iDeCoで豊かな老後を迎えよう!

この記事では、SBI証券iDeCoの魅力と、加入から運用開始までの流れ、運用商品の選び方、コスト、注意点などを詳しく解説しました。

SBI証券iDeCo 3つの魅力は以下の通り

- 豊富な実績と信頼: 15年以上の運営実績と加入者数No.1の実績が、あなたの老後資金の準備を力強くサポートします。

- 手数料ゼロの安心感: 運営管理手数料が無料なので、着実に資産を積み上げることができます。

- 多様な商品ラインナップ: あなたの投資スタイルや目標に合わせて、最適な商品を選んで運用できます。

老後資金の準備は、早ければ早いほど有利です。iDeCoの税制優遇制度を活用し、ゆとりのある老後生活を目指しましょう。

SBI証券iDeCoは、オンラインで簡単に申し込みができ、豊富な情報提供やサポート体制も充実しています。ぜひこの機会に、SBI証券iDeCoであなたの未来を明るく照らしてみませんか?

まずは以下のリンクから①〜③までの申込みを完了させましょう。

SBI証券 iDeCo