年金シリーズ、第3弾ということで、今回はiDeCo(個人型確定拠出年金)について解説していきます。

年金制度の大枠については、こちらの記事

会社員が使える年金制度「企業型DC」については、こちらの記事

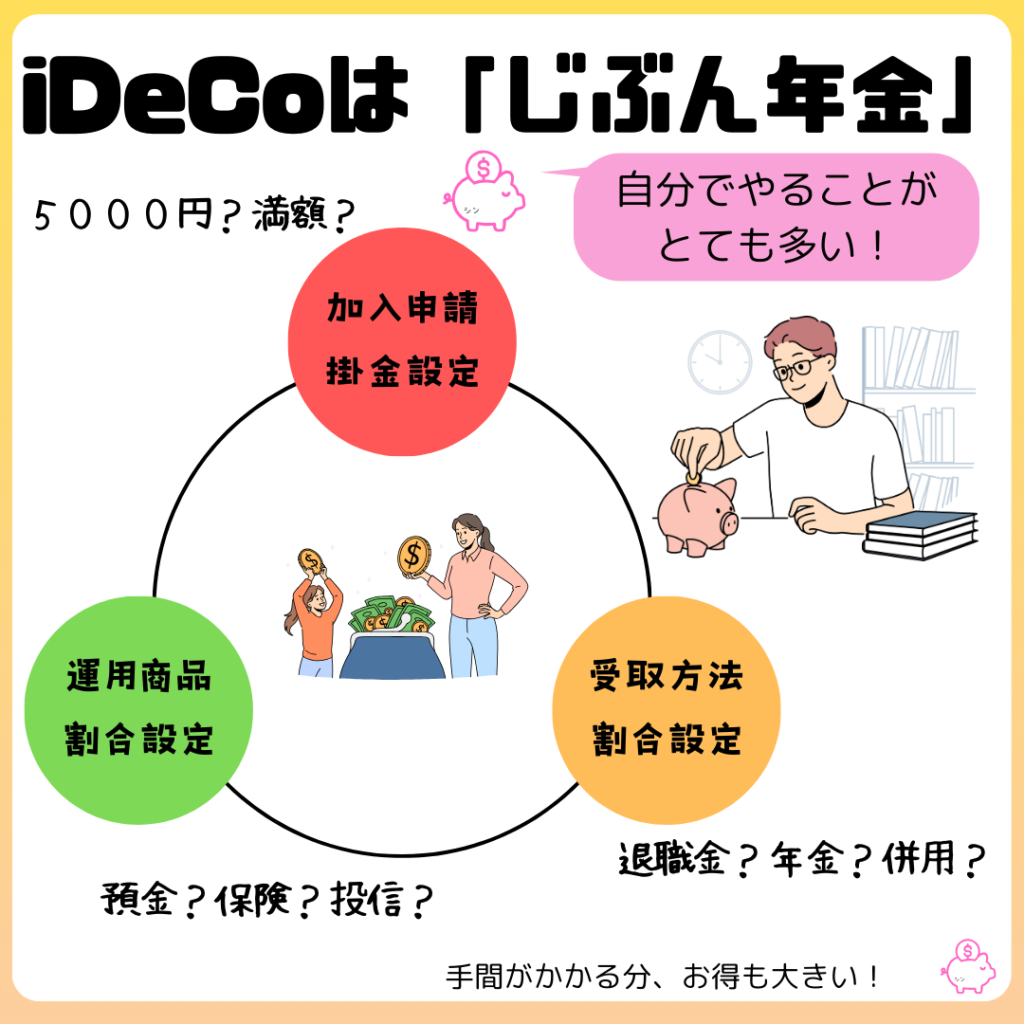

多くの人にとって、年金は老後の生活の基盤になる重要な制度です。中でもiDeCoは、「自分で自分の年金を作る」という特徴を持った珍しいシステムです。

iDeCoは、2022年の制度改正で大幅に加入対象者が増加しました。筆者も2023年からiDeCoに加入し、自分で自分の年金を運用しています。

非常に魅力的な制度なのですが、デメリットもあるため、万人にオススメできるかと言われると、少しためらってしまうものでもあります。

今回は、iDeCoの基本的な仕組みを解説したうえで、どんな人がiDeCoの運用に向いているのかを解説したいと思います!

この記事を読むと……

•iDeCoの仕組みがわかる!

•iDeCoのメリットとデメリットがわかる!

•iDeCoの運用に向いている人と向いていない人の特徴がわかる!

筆者の一言まとめ!

iDeCo(個人型確定拠出年金)は、年金制度の3階部分にあたる、「自分で作る、自分の年金」!申請から運用商品の選択、受け取り方の指定など、自分でやることが一番多い年金制度!

節税効果がバツグンで、老後に向けた資産形成としては非常に優秀な制度!一方で、資金拘束やリスク管理などのデメリットもある!

iDeCoと同じく、資産形成の強力な味方であるNISAのほうが万人向けな制度なので、まずはNISAから始めるのがオススメ!iDeCoの運用に向いている人が、NISAと併用してiDeCoで資産形成していけば、老後に向けての備えは万全にできる!

☆筆者が利用しているSBI証券のiDeCoは、業界最低水準のコストと優良な商品ラインナップが揃っています。ぜひこちらのリンクから資料請求をしてみてください!☆

SBI証券 iDeCoiDeCoの基本情報を解説!自分で作る自分のための年金

iDeCo(イデコ、個人型確定拠出年金)とは、自分で毎月お金を積み立てて、自分で運用し、そのお金を将来自分で受け取ることができる年金制度です。国民年金や厚生年金とは別に、自分で老後資金を準備できるのが特徴です。

iDeCoは、掛金を拠出する(積み立てる)、運用する、そして給付金を受け取る、という3つのステップから成り立っています。

iDeCoは、自分のライフプランに合わせて、自由に設計できるのが魅力です。将来受け取る年金額は、積み立てた金額と運用成績によって決まります。

年金制度の中で、一番自分でやることが多い制度です!

手間がかかる分、お得も多い制度になっています!

加入できる期間や掛金の上限を解説:掛金は最大6.8万円/月

iDeCoに加入できるのは、原則20歳以上60歳未満の方です。 毎月の掛金は、5,000円から1,000円単位で自由に設定できます。ただし、掛金の上限額は、職業や加入している年金制度によって異なります。

| 対象の方 | 例 | 掛金上限(月額) |

| 第1号被保険者 | 国民年金を納めている方※1 | 68,000円 |

| 任意加入被保険者 | ・60歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達していない方 ・20歳以上65歳未満の海外居住者で、国民年金の保険料の納付済期間が480月に達していない方 | 68,000円 |

| 第2号被保険者 | 企業年金や企業型DCに加入されていない会社員の方 | 23,000円 |

| 企業型DCのみに加入している会社員の方※2 | 20,000円 | |

| 上記以外の会社員の方※2 | 12,000円 | |

| 共済組合員の方(公務員の方) | 12,000円 | |

| 第3号被保険者 | 第2号被保険者の配偶者の方(主婦・主夫の方) | 23,000円 |

掛金の上限額は、将来受け取れる年金額にも影響します。しかし、資金拘束のデメリットもあるので、無理のない範囲で、計画的に掛金を拠出するのがおすすめです。

2022年から、筆者のように企業型DCに加入している企業に勤めている会社員もiDeCoに加入できるようになりました^^

iDeCoで運用できる商品の種類を解説:iDeCoは貯金?投資?保険?

iDeCoでは、さまざまな金融商品で自分の年金を運用することができます。大きく分けると以下の表のように分かれます。

定期預金や保険は「元本確保型」と呼ばれる商品です。大きく増えない代わりに、元本割れもないという商品なので、低リスクな商品と言えます。

一方、アクティブファンドやパッシブファンドは「元本変動型」と呼ばれる商品です。運用次第で大きく増える可能性がありますが、元本割れのリスクもあるという商品です。

| 商品の種類 | メリット | デメリット | 備考 |

|---|---|---|---|

| 定期預金 | 元本が保証されるため、損失のリスクがない。 | 利回りが低く、インフレに弱い。 | |

| 保険 | 死亡保障や医療保障が付いている。保障と運用を同時にできる。 | 保険料が高く、運用効率が悪い場合がある。 | 変額年金保険など |

| アクティブファンド | 運用会社のファンドマネージャーが、市場を分析して銘柄を選定する。 | 手数料が高い傾向がある。 | バランスファンド・ターゲットイヤーファンドなど |

| パッシブファンド | 特定の指数に連動するように運用する。 | 指数が下落すると、損失が出る可能性がある。 | 株式インデックスファンド・債券インデックスファンドなど |

運用商品の選択や受け取り方は、ご自身の状況や目標に合わせて慎重に検討してください。

不安な場合は、専門家(ファイナンシャルプランナーなど)に相談することをおすすめします。

どの商品を選ぶかは、リスク許容度や運用目標によって異なります。複数の商品を組み合わせることも可能です。スイッチング(預け替え)も可能なので、戦略的に使いこなせればリスクのコントロールも上手に管理できるような便利なシステムです。

筆者のオススメ:見るべきポイントは<投資対象>と<手数料>

種類が多いので、どれがいいのかよく分からない方も多いのではないでしょうか。特に、投資未経験の方は資料を渡されてもどこを見ればいいのか困惑してしまうはずです。

運用商品を決めるとき、絶対に見るべきポイントは<投資対象>と<手数料>です。

筆者がオススメする投資対象は「元本変動型」商品の中でも「株式」が投資対象になっているものです。特に米国株式(S&P500)や全世界株式(オルカン)などのパッシブファンドがあれば、それを選択するといいでしょう。

反対に、オススメしないのは「元本確保型」商品です。一見安心できる商品のように感じるかもしれませんが、受け取るタイミング(60歳以降)が先になればなるほどインフレによって価値が下がり、損をすることになります。

そして、元本変動型の商品でも手数料が低いパッシブファンドをオススメします。手数料が高い傾向にあるアクティブファンドは、運用期間が長くなると手数料によってパッシブファンドにリターンが劣ることが多いです。

ただ、あくまでこれは20代〜30代、資産形成初期〜中期のオススメです。年代や個人の資産状況によっては元本確保型で着実に貯めたほうがいい場合もあります。

筆者は全世界株式のパッシブファンドに100%拠出しています^^

iDeCoの受取方法を解説:受け取り方は主に2パターン

iDeCoで積み立てたお金は、原則60歳以降に受け取ることができます。受け取り方には、以下の2つの方法があります。

| 受け取り方 | メリット | デメリット | 備考 |

|---|---|---|---|

| 年金 | 定期的な収入が得られるため、生活設計が立てやすい。 | 長生きすると、総受取額が一時金よりも少なくなる可能性がある。 | 公的年金等控除が使える。 |

| 一時金 | まとまった資金を一度に受け取れるため、住宅購入や旅行などの資金に活用できる。運用次第で年金よりも総受取額が多くなる可能性がある。 | 一度に受け取るため、使いすぎてしまう可能性がある。運用に失敗すると、老後資金が不足するリスクがある。 | 退職所得控除が使える。 |

| 混合 | 年金と一時金のメリットを組み合わせることができる。 | どちらの受け取り方もデメリットがあるため、慎重に検討する必要がある。 | 年金と一時金の割合は自由に設定できる。 |

運用商品の選択や受け取り方は、ご自身の状況や目標に合わせて慎重に検討してください。

不安な場合は、専門家(ファイナンシャルプランナーなど)に相談することをおすすめします。

どちらの受け取り方を選ぶかは、あなたのライフプランや資金計画によって異なります。年金と一時金を併用することも可能です。

iDeCoの受け取りは非常に複雑:場合によっては節税メリットが無くなる!?

次の項目で詳しく説明しますが、iDeCoの大きな特徴は「節税」です。掛金の拠出時、資産の運用時、一時金や年金の受け取り時に、それぞれ節税効果があります。

しかし、唯一最後の受け取り時のみ、場合によっては節税メリットが無くなってしまう可能性があるため、注意が必要です。

記事のみで説明するのは難しいので、こちらの動画をご覧ください。

退職所得控除は、今後法改正で改悪されることが予想されています。そういった意味でもiDeCoの受け取りは非常に面倒で、そこがiDeCoが万人向けといえない大きな原因です><

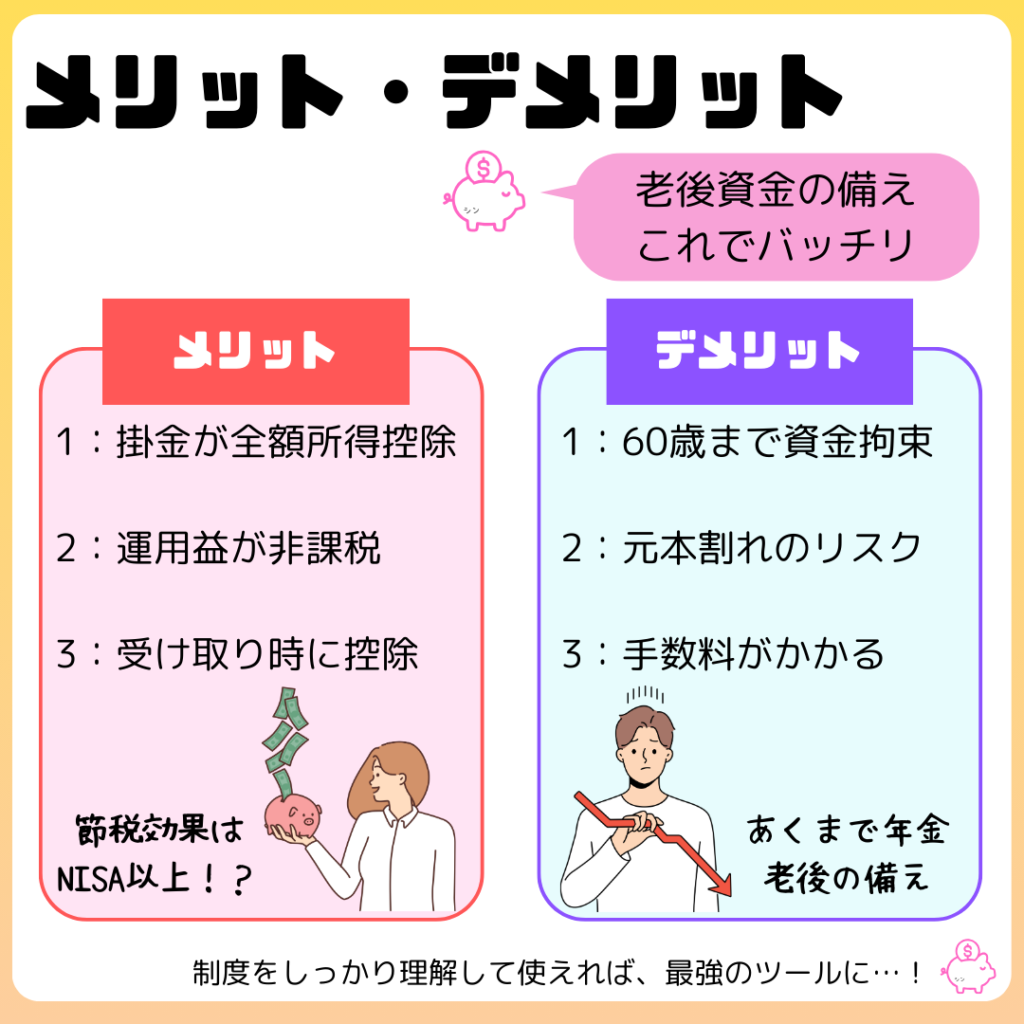

iDeCoのメリットとデメリットを解説!

iDeCoの3つのメリット:老後資金準備と節税を両立

iDeCoは、老後資金の準備という側面だけでなく、現役世代にとって嬉しい「節税」という大きなメリットがあります。将来への備えと同時に、賢く税金対策ができる魅力的な制度と言えるでしょう。以下、3つの大きなメリットを詳しく解説します。

掛金が全額所得控除になる:手取り収入を増やす効果も

iDeCoの最大の魅力は、掛金が全額所得控除の対象となる点です。所得控除とは、所得税や住民税の計算対象となる所得から、一定額を差し引くことができる制度です。iDeCoでは、拠出した掛金全額が所得から差し引かれるため、所得税と住民税の負担を軽減できます。

例えば、年収500万円の会社員が毎月2万円をiDeCoで積み立てたとしましょう。年間24万円が所得控除の対象となり、所得税率10%の場合、年間24,000円の節税効果が見込めます。住民税も考慮すると、節税額はさらに増加します。これは、実質的に手取り収入が増えるのと同じ効果をもたらします。

筆者は去年の所得税と今年の住民税で計3万円程度の節税に成功しました^^

運用益が非課税になる:効率的な資産形成を後押し

iDeCoで運用した資産から得られる運用益は、通常であれば約20%の税金が課せられます。しかし、iDeCoでは運用益が非課税となるため、複利効果も相まって、効率的に資産を増やすことが可能です。

仮に100万円をiDeCoで運用し、年間5%の運用益が出たとしましょう。通常の投資であれば、1万円の税金が差し引かれますが、iDeCoでは5万円の利益をそのまま再投資に回すことができます。長期間の運用でこの差はさらに広がり、老後資金の大きな違いを生み出す可能性があります。

運用益が非課税になるのは、NISAと同じです^^

NISAも資産形成の強力な味方です!

受取時にも税制優遇がある:老後資金を有利に受け取れる

iDeCoで積み立てたお金を受け取る際にも、税制優遇が適用されます。「公的年金等控除」または「退職所得控除」のいずれかを選択でき、受け取り方によって有利な控除を適用できます。

どちらの控除も、受け取り時にかかる税金を抑える効果があり、老後資金をより多く確保することができます。

しかし、先程述べた通りこのメリットはしっかり税制や控除の仕組みを理解していないと使いこなすことが難しいです。さらに今後の法改正によってはメリットが消滅してしまう、という懸念もあります。

筆者は退職所得控除を少なめに見積もり、その金額を超えない程度の運用になるようにiDeCoを活用するつもりでやっています^^;

iDeCoのデメリット・注意点:理解した上で活用を検討

iDeCoにはメリットだけでなく、デメリットや注意点も存在します。これらを理解した上で、iDeCoの活用を検討することが大切です。

原則60歳まで引き出せない:流動性が低い点に注意

iDeCoで積み立てたお金は、原則60歳まで引き出すことができません。これは、老後資金を確実に確保するための仕組みですが、急な出費が必要になった場合に対応できないというデメリットもあります。

ただし、例外的に引き出しが認められるケースもあります。障害状態になった場合や、iDeCo加入者が死亡した場合などです。また、一定の条件を満たせば、住宅購入資金や教育資金として引き出すことも可能です。

運用次第で元本割れのリスクがある:適切な商品選択が重要

iDeCoでは、自分で運用商品を選ぶ必要があります。元本保証の商品もありますが、多くの商品は価格変動リスクがあり、元本割れする可能性も考慮しなければなりません。

特に、株式や投資信託などのリスク資産は、短期的には大きく値下がりする可能性があります。しかし、長期的な視点で分散投資を行い、リスクを抑えつつリターンを追求することも可能です。

まともな商品を選択できれば、長期で運用して元本割れになるケースは少ないので、適切な商品が選べればデメリットは消すことができます^^

手数料がかかる:金融機関によって異なるため比較検討を

iDeCoには、加入時や運用時、給付金受け取り時など、さまざまな手数料がかかります。手数料は金融機関によって異なるため、事前に比較検討することが重要です。

主な手数料としては、加入手数料、口座管理手数料、運用管理手数料などがあります。これらの手数料は、運用成績に影響を与える可能性があるため、注意が必要です。

☆筆者が利用しているSBI証券のiDeCoは、業界最低水準のコストと優良な商品ラインナップが揃っています。ぜひこちらのリンクから資料請求をしてみてください!☆

SBI証券 iDeCoiDeCoに向いている人・向いていない人を考察!

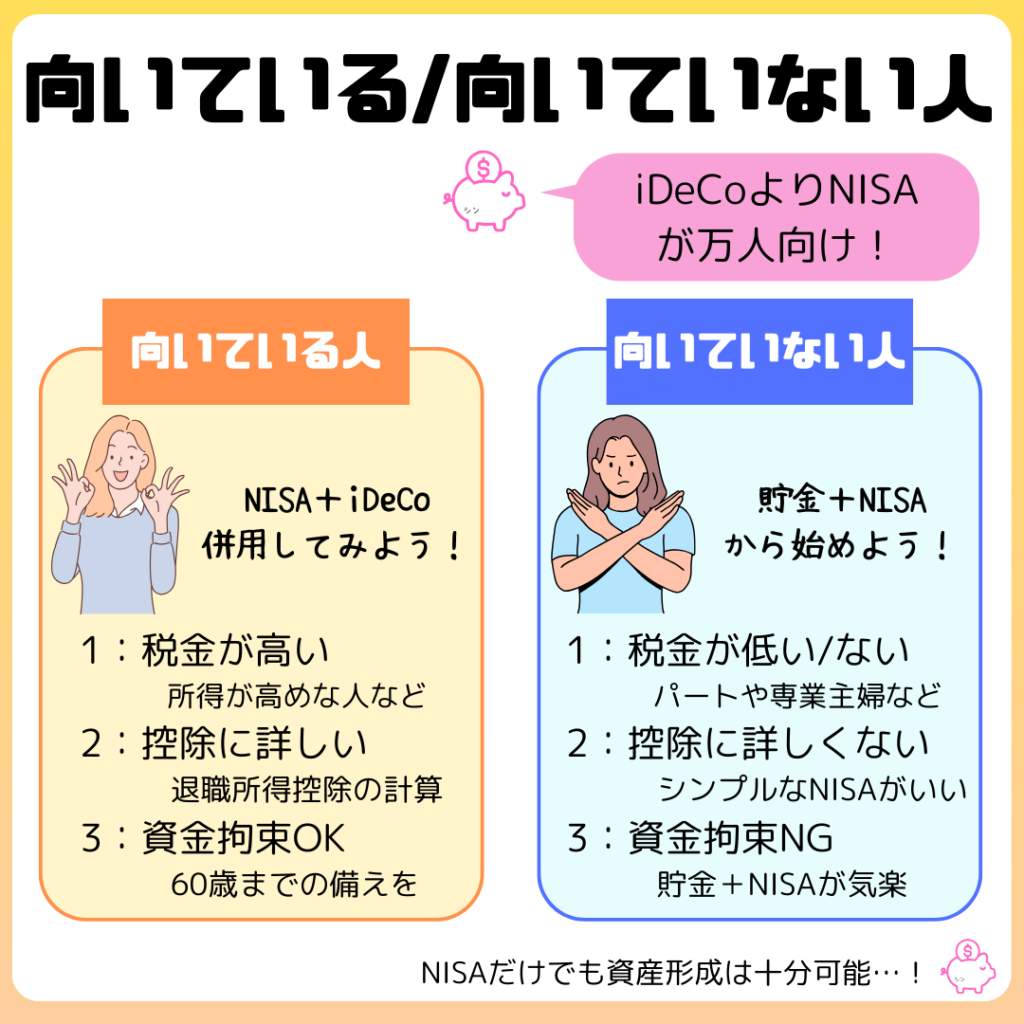

iDeCoは、節税効果や老後資金の準備に有効な制度ですが、すべての人にとって最適な選択肢であるとは限りません。ここでは、iDeCoに向いている人、向いていない人の特徴を解説し、iDeCoを始めるべきかどうかを判断する材料を提供します。

iDeCoを始める前に新NISAをやろう

まず、前提としてお伝えしたいことがあります。

iDeCoを始める前に、まずはNISAを始めましょう。

NISAについてはこちら

iDeCoは、使いこなすことができればとても便利な仕組みです。しかし、制度が複雑だったり、申請から開設までに時間がかかったりと、万人向けかと言われると疑問が残ります。

一方で、NISAは使う人を選ばない、比較的万人向けの仕組みです。

よって、筆者のスタンスは

ということになります。

向いている人は、NISAと並行してiDeCoを始めよう!

向いている人1:所得税率が高い人

iDeCoの節税効果は、所得税率が高いほど大きくなります。そのため、高所得者や、所得税率が高い会社員、自営業者などにとって、iDeCoは非常に有効な節税手段となります。

例えば、年収800万円の会社員が毎月23,000円をiDeCoで積み立てると、年間で最大約8万円の節税効果が見込めます。所得税率が高い人ほど、節税メリットを享受できるでしょう。

所得税率が高い人は手取り年収も高い傾向にあるので、NISAとiDeCo併用は可能な人が多いのではないでしょうか^^

向いている人2:受け取り時の控除関係を理解できる人

iDeCoの受取時には、公的年金等控除または退職所得控除が適用されます。どちらの控除を選ぶかによって、税負担が大きく変わる可能性があります。

将来の年金受給額や退職金の有無、その他の収入などを考慮し、どちらの控除が有利かを理解できる人であれば、iDeCoのメリットを最大限に活かせるでしょう。

向いている人3:資金拘束がデメリットになりにくい人

iDeCoは、原則60歳まで引き出せないというデメリットがあります。しかし、老後資金を確実に確保したい人や、住宅ローンや教育資金などの大きな支出がしばらくない人にとっては、資金拘束は大きなデメリットにはなりません。

また、将来の年金受給額を増やしたい人や、長期的な資産形成を目的とする人にとっても、iDeCoは魅力的な選択肢と言えるでしょう。

60歳までの期間が比較的短い40〜50代の会社員の方も、資金拘束があまりデメリットに感じないかもしれません^^

向いていない人は、NISAと貯金をフル活用しよう!

向いていない人1:税金が少ないパートや専業主婦

iDeCoの節税効果は、所得税率が高いほど大きくなります。所得税率が低いパートや、所得税が存在しない専業主婦の場合、節税効果は限定的になります。

ただし、配偶者控除の対象外となる年収103万円以上のパートや、将来の年金受給額を増やしたい専業主婦にとっては、iDeCoも検討する価値があるかもしれません。

仮に、月に2万円、年に24万円をiDeCoに拠出していれば、年収127万円までなら所得税が免除になります。iDeCoに拠出しているので手取りは増えませんが、税金を引かれずに将来受け取れる年金を賢く増やすことは可能です。

向いていない人2:受け取り時の控除関係が理解できない人

iDeCoの受取時には、公的年金等控除または退職所得控除のいずれかを選択する必要があります。どちらの控除が有利かは、個人の状況によって異なります。

控除関係を理解せずにiDeCoを始めると、思わぬ税負担が発生する可能性があります。不安な場合は、制度がシンプルで万人向けなNISAと、現預金で将来に備えるのが無難です。

向いていない人3:短期的なライフイベントへの支出に備えられていない人

iDeCoは、原則60歳まで引き出せないため、短期的な資金が必要な人には向いていません。結婚資金や出産費用、住宅購入資金など、近い将来にまとまったお金が必要な場合は、iDeCo以外の貯蓄方法を検討しましょう。

また、生活資金に余裕がない人も、iDeCoを始めるのは控えた方が良いでしょう。毎月の生活費を切り詰めてまでiDeCoに加入すると、家計を圧迫する可能性があります。そうなったときに、資金拘束のデメルリットが家計を直撃してしまいます。

iDeCoに向いていない人でも、老後の資産形成はNISAで十分可能です。短期的なライフイベントには現金で備えて、老後など長期的な備えに向けてはNISAで投信を積み立てできれば、全く問題ないでしょう。

iDeCoが良い仕組みであることは間違いないのですが、それ以上に2024年以降の新NISAが素晴らしすぎるので、霞んでしまいます^^;

まとめ

iDeCoは、年金制度の中でも自分でやることが非常に多いシステムです。

運用商品の選択や、控除額の計算などが手間に感じてしまう人は、シンプルで万人向けなNISAと、現預金での資産形成がオススメです。

もし、「しっかり勉強して、節税効果を最大限に活かしたい!」「少しでも控除を有効活用したい!」という方がいれば、iDeCoは最高のツールと言えるので、まずは資料請求をして内容を確認してみることをオススメします。

☆筆者が利用しているSBI証券のiDeCoは、業界最低水準のコストと優良な商品ラインナップが揃っています。ぜひこちらのリンクから資料請求をしてみてください!☆

SBI証券 iDeCo